Eesti maksusüsteem vajab muudatusi

Astmelise tulumaksu küsimuses ollakse Eestis vastandlikel seisukohtadel. Loodetavasti saavutatakse edaspidi siiski kompromiss, mis vastab avalikele huvidele.

Teiseneva maailma kiirekäigulised majandusmuutused lausa sunnivad küsima, kas meie läbiproovitud liberaalne turumajandusmudel on võimalikest versioonidest parim ka nüüd ja tulevikus. Või peaksime meie sotsiaalset ja ökoloogilist olukorda arvestades võtma selge suuna ökosotsiaalsele turumajandusele. See tähendaks sisuliselt tasakaalustatud arengut. Oluline hoob on sealjuures maksupoliitika, kaasa arvatud tulumaks.

Proportsionaalne tulumaks on meil olnud ligikaudu 15 aastat. Et üksikisiku tulumaks moodustab olulise osa riigieelarve tuludest, tuleb küsida, kas tulevikku vaadates ei oleks hoopiski parem astmeline tulumaks kui üks võimalik osa meie terviklikust maksusüsteemist.

Üksikisiku tulumaksu tervikust eraldi arutusele võtmine on siiski lihtsustatud lähenemine. Seetõttu olen püüdnud seda teemat käsitleda seoses teiste maksudega ning võrrelda Eesti maksusüsteemi teistes Euroopa Liidu riikides kehtivate maksusüsteemide ja -määradega. Ülevaates olen kasutanud Eurostati, rahandusministeeriumi, maksu- ja tolliameti, statistikaameti, samuti Ettevõtluse Arendamise Sihtasutuse tellitud ning Ernst & Young Baltic AS-i 2008. aastal koostatud uuringu “Eesti konkurentsivõime uuring. Tööjõu maksud ja töösuhete paindlikkus” andmeid ja järeldusi ning Riigikogu Kantselei õigus- ja analüüsiosakonnas koostatud materjale.

Euroopa Liidus on üksikisiku tulumaksu süsteemi ja määrade kehtestamine jäetud liikmesriikide pädevusse. Seetõttu on mitmed riigid traditsioone järgides püüdnud säilitada väljakujunenud ja läbiproovitud maksustamissüsteeme. Samal ajal on Euroopa Liidu riikide tulumaksusüsteemides märkimisväärseid erinevusi nii maksumäärades, maksuvaba tulu suuruses kui ka mitmesuguste erisuste rakendamises.

Kes millist süsteemi eelistab

Analüüsides nenditakse, et tööjõu maksustamise tase on Euroopa Liidus kerkinud viimase 15 aasta jooksul 35 protsendilt 45-le ja tarbimise maksustamine on jäänud umbes samale, 13–15 protsendi tasemele.

Teatavasti rakendatakse üksikisiku tulumaksu riikides kahel kujul – astmelise ja proportsionaalse tulumaksuna.

Astmelise tulumaksuga riikide hulka kuuluvad Rootsi, Soome, Malta, Küpros, Ungari, Poola, Sloveenia, Belgia, Taani, Prantsusmaa, Saksamaa, Iirimaa ja Itaalia ning väljastpoolt Euroopa Liitu Horvaatia, Valgevene ja USA. Kui lugeda tulumaksuvaba töötasuosa, kus tulumaks on null protsenti, esimeseks astmeks, nagu seda tehakse astmelise tulumaksuga Euroopa riikides, siis kuulub ka Eesti nende riikide hulka.

Proportsionaalse tulumaksuga riikide hulka kuuluvad Läti, Leedu, Rumeenia, Tšehhi ja Bulgaaria ning väljastpoolt Euroopa Liitu Ukraina ja Venemaa. Venemaal on üksikisiku tulumaksu määr 13 protsenti.

Peaaegu kõigi eespool toodud riikide tulumaksusüsteemides kasutatakse arvukalt mitmesuguseid erisusi maksusoodustustena, seetõttu on ka nende süsteemne üldistamine raskendatud. Aga see ei olegi selle artikli ülesanne.

Kuigi enamikus Euroopa Liidu liikmesriikides on kasutusel astmeline tulumaks, ei pea see tingimata olema parim maksusüsteem meie jaoks. Küll aga tasub unustada jutud sellest, et proportsionaalne tulumaks on Läänes eelistatuim maksuviis. Ei ole. See on tõsiasi.

Tabelis 1 on toodud andmed füüsilise isiku tulumaksu ülemmäära ja ettevõtte tulumaksu kohta Euroopa Liidu riikides vastavalt 2007. ja 2008. aastal.

Tabel 1. Andmed Euroopa Liidu liikmesriikide üksikisiku tulumaksu ülemmäära (maximum statutory rate) ja võrdluseks ettevõtte tulumaksu määra kohta

|

|

Ettevõtte tulumaks (%) | Füüsilise isiku tulumaksu ülemmäär (%) |

|

|

2008 | 2007 |

| EL 27 | 23,6 | 38,7 |

| EL 15 | 26,5 | 40,2 |

| Läti | 15 | 27 |

| Eesti | 21 | 22 |

| Küpros | 10 | 30 |

| Tšehhi | 22 | 32 |

| Leedu | 15 | 27 |

| Malta | 35 | |

| Luksemburg | 29,6 | 39 |

| Slovakkia | 19 | 19 |

| Ungari | 21,3 | 40 |

| Kreeka | 25 | 40 |

| Poola | 19 | 40 |

| Portugal | 26,5 | 42 |

| Suurbritannia | 30 | 40 |

| Iirimaa | 12,5 | 41 |

| Hispaania | 30 | 43 |

| Itaalia | 31,4 | 43 |

| Saksamaa | 29,8 | 47,5 |

| Taani | 25 | 59 |

| Prantsusmaa | 34,4 | 40 |

| Austria | 25 | 50 |

| Belgia | 34 | 50 |

| Sloveenia | 22 | 41 |

| Holland | 25,5 | 52 |

| Soome | 26 | 50,5 |

| Rootsi | 28 | 56,6 |

| ALLIKAS: Taxation Trends in the European Union, 2008. Eurostat. | ||

Tabelist näeme, et kui nn vanade Euroopa Liidu liikmesriikide keskmine füüsilise isiku tulumaksumäär on 40,2 protsenti, siis kogu Euroopa Liidu keskmine on uute liikmesriikide arvel mõnevõrra madalam – 38,7 protsenti.

Kõrge maksumääraga kerkivad esile Taani, Rootsi, Holland, Soome, Belgia, Austria ja Saksamaa, s.t vanad Euroopa Liidu liikmesriigid, madalama maksumääraga aga Slovakkia, Eesti, Läti ja Leedu, s.t uued liikmesriigid. Ettevõtte kõrge tulumaksuga tõusevad esile samuti vanad liikmesriigid Prantsusmaa, Belgia, Itaalia, Hispaania, Suurbritannia ja Luksemburg.

Siinjuures tuleb rõhutada, et Taani, Soome ja Rootsi puhul hõlmab füüsilise isiku tulumaksu näitaja ka munitsipaalmaksu ning Eesti puhul on ettevõtte tulumaksu all tabelis esitatud jaotamisele kuuluva kasumi maksustamise määr.

Kelle hulka kuulub Eesti

Autor ei püüa kaugeltki tõestada, et kõrgemad maksud on paremad. Omajagu tõtt on ka nende argumentides, kes ütlevad, et madalad ja lihtsad maksud on avatud majandusega väikeriigile oluline tugevus. Kõige täpsem oleks aga öelda, et lahend peab olema tasakaalus. Tasakaalus avalike teenuste ja erasektori osutatavate teenuste vahel ehk omamoodi ühiskondliku kokkuleppena.

Millised hüved peavad olema riigis kõigile võrdselt kättesaadavad ja milliste hüvede tarbimine on igaühe oma asi ning milline peab olema üldiste hüvede kvaliteet?

Eesti madal maksukoormus tähendab seda, et meie inimesed tunnevad puudust Lääne-Euroopas nii iseenesestmõistetavatest hüvedest nagu tõhus arstiabi ja korralik infrastruktuur. Kui esimest on rikkamal osal elanikkonnast võimalik ise juurde osta, siis teed ja tänavad on kõigi ühisvara. Suletud teid rikastele Euroopas ei tunta.

Tabelis 2 on esitatud andmed üksikisiku tulumaksu ülemmäära muutustest aastail 2005–2007.

Tabel 2. Üksikisiku tulumaksu ülemmäär (%)

|

|

2007 | 2006 | 2005 |

| Austria | 50 | 50 | 50 |

| Belgia | 50 | 50 | 50 |

| Bulgaaria | 24 | 24 | |

| Hispaania | 43 | 45 | 45 |

| Holland | 52 | 52 | 52 |

| Iirimaa | 41 | 42 | 42 |

| Itaalia | 43 | 39 | 45 |

| Eesti | 22 | 23 | 24 |

| Kreeka | 40 | 40 | 40 |

| Küpros | 30 | 30 | 30 |

| Läti | 25 | 25 | 25 |

| Leedu | 27 | 27 | 33 |

| Luksemburg | 39 | 39 | 39 |

| Malta | 35 | 35 | 35 |

| Poola | 40 | 40 | 40 |

| Portugal | 42 | 42 | 40 |

| Prantsusmaa | 40 | 40 | 48,1 |

| Rootsi | 56 | 56,6 | 56,5 |

| Rumeenia | 16 | 16 | |

| Saksamaa | 47,5 | 42 | 42 |

| Sloveenia | 41 | 50 | 50 |

| Slovakkia | 19 | 19 | 19 |

| Soome | 50,5 | 50,9 | 52,1 |

| Taani | 59 | 59 | 59 |

| Tšehhi | 32 | 32 | 32 |

| Ungari | 40 | 36 | 38 |

| Suurbritannia | 40 | 40 | 40 |

| EL 27/25 | 38,7 | 38,7 | 41,1 |

| EL 15 | 40,2 | 44,8 | 45,4 |

| ALLIKAS: Eurostat 92/2008; 89/2007; 134/2005. | |||

Esitatud andmetest nähtub, et 15 riigis ei ole kolme aasta jooksul muudatusi tehtud ja ülemmäär püsib endisel tasemel.

Osa riike on seda määra mõnevõrra alandanud – Hispaania, Itaalia ja Eesti 2 protsenti, Leedu 6 protsenti ning Prantsusmaa 8,1 protsenti.

Märkimisväärne tõus on leidnud aset Saksamaal – 5,5 protsenti.

Eesti kuulub koos Rumeenia, Slovakkia, Bulgaaria ja Lätiga väga madala tulumaksumääraga riikide hulka.

Ei taha võtta eeskuju

Tabelis 3 on andmed maksude struktuuri muutuste kohta Euroopa Liidu riikides 1996. ja 2006. aasta võrdluses. Ilmneb, et Eesti kuulub kõrgete kaudsete maksudega riikide hulka koos Bulgaaria, Küprose, Malta, Rumeenia ja Iirimaaga ning samal ajal madalate otseste maksudega riikide sekka koos Bulgaaria, Poola, Slovakkia, Sloveenia ja Rumeeniaga. See näitab, kui väga erineb meie riik suurtest eeskujudest, milleks on aastaid olnud Põhjala riigid.

Tabel 3. Maksude struktuur mõningates Euroopa Liidu riikides (%)

|

|

Kaudsed maksud | Otsesed maksud | Sotsiaalkindlustusmaksed | |||

|

|

2006 | 1996 | 2006 | 1996 | 2006 | 1996 |

| Bulgaaria | 56,5 | … | 20,1 | … | 25,5 | … |

| Iirimaa | 44 | 43,7 | 41,1 | 42,5 | 14,9 | 13,8 |

| Eesti | 44 | 39,3 | 23 | 26,8 | 32,9 | 33,9 |

| Küpros | 49 | 41,8 | 29,6 | 32,2 | 21,4 | 26 |

| Läti | 43,3 | 42,2 | 27,9 | 22,6 | 28,8 | 35,2 |

| Leedu | 38,9 | 42,4 | 32,6 | 29,4 | 28,6 | 28,2 |

| Malta | 45,6 | 46,1 | 35,9 | 29 | 18,5 | 24,9 |

| Poola | 42,8 | 38,8 | 22,2 | 30,5 | 36,1 | 31,2 |

| Rootsi | 34,8 | 32,5 | 40,4 | 41,1 | 24,8 | 26,4 |

| Rumeenia | 44,5 | … | 21,4 | … | 34,2 | … |

| Saksamaa | 31,6 | 29,3 | 27,8 | 27,9 | 40,6 | 42,8 |

| Sloveenia | 39,7 | 41,2 | 23,9 | 19,5 | 36,6 | 39,5 |

| Slovakkia | 39,6 | 35,1 | 20,4 | 24,4 | 40 | 40,5 |

| Soome | 31,9 | 30,4 | 40,3 | 40,7 | 27,8 | 28,9 |

| Taani | 36,6 | 35,3 | 61,5 | 63 | 2,1 | 2,2 |

| EL 27 | 34,9 | 33,4 | 33,8 | 31,8 | 31,5 | 34,9 |

| Norra | 28 | 37,4 | 52,1 | 40 | 19,9 | 22,6 |

| ALLIKAS: Taxation Trends in the European Union, 2008. Eurostat. | ||||||

Põhjamaades (Rootsis, Soomes, Taanis ja Norras) on otseste ja kaudsete maksude osakaal Eesti omale vastupidine. Väiksematest riikidest oleme otseste maksude osakaalu poolest eelviimased, eespool ainult Slovakkiast, tagapool aga näiteks Leedust, Lätist ja Sloveeniast.

Kaudsete maksude määr on Eestis Euroopa Liidu keskmisest määrast ligi 9 protsendipunkti võrra kõrgem ja otseste maksude määr 10,8 protsendipunkti võrra madalam. See annab märku vajadusest muuta meie maksusüsteemi.

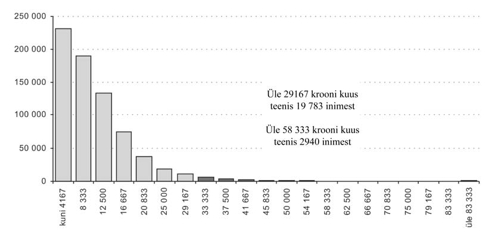

Joonise 1 kohaselt oli 2007. aastal Eestis 19 783 inimest, kelle keskmine brutokuupalk ületas 29 167 krooni. Need inimesed moodustasid 2,7 protsenti kõigist maksumaksjaist. Statistikaameti andmeil oli 2005. aastal üle 30 000 krooni teenivaid inimesi 1,4 protsenti ehk üle 30 000 krooni teenivate inimeste osakaal on aastail 2005–2007 peaaegu kahekordistunud.

Joonis 1. Palga jaotus 2007. aastal (isikud)

Märkus: Tulpade all olevad summad kirjeldavad palgavahemiku ülempiiri, vastava rühma alampiiriks on eelneva rühma ülempiir. Näiteks tulp 12 500 tähistab, et sellesse rühma loetakse kõik inimesed, kelle keskmine sissetulek ühes kuus oli 2007. aastal üle 8333 krooni, kuid mitte üle 12 500 krooni. ALLIKAS: Maksu- ja Tolliamet.

Inimeste arv, kes teenisid keskmiselt ühes kuus üle 58 333 krooni, oli 2940 ning see moodustab ligikaudu 0,4 protsenti kõigist maksumaksjaist.

Nendel inimestel, kelle keskmine kuupalk ulatus 2007. aastal üle 29 167 krooni piiri, oli keskmine brutokuupalk umbkaudu 50 000 krooni. Kuu keskmisena üle 58 333 krooni teenivatel inimestel oli keskmine brutokuupalk ligikaudu 96 000 krooni.

2007. aastal moodustas üle 29 167 krooni brutokuupalka teeninud inimeste tulumaks (22 protsenti) aastas kokku 2,08 miljardit krooni. Praeguse 21-protsendise tulumaksu korral oleks see summa olnud 1,98 miljardit. Seega teeninuks riik 100 miljonit krooni vähem.

Mis juhtunuks, kui üle 29 167 teenitud kuupalk oleks maksustatud 33 protsendiga tollase 22 protsendi asemel? Riigile tähendanuks see ligikaudu 200 miljonit lisakrooni. Palkade tõustes või langedes see summa loomulikult muutub.

Kuidas leevendada alalaekumist

Kehtiva tulumaksuseaduse järgi alaneb üksikisiku tulumaks 2012. aastaks 18 protsendini. Tulumaksu vähendamine ja järsult langenud majandus tekitab riigieelarve tulude suure alalaekumise, seetõttu jäävad mitmed vajalikud kuluvaldkonnad rahaliste vahenditega katmata. Selle leevendamiseks näen teise astme tulumaksumäära fikseerimist 21 protsendile ja tulumaksule kolmanda astme sisseviimist 33 protsendile tulu osale, mis ületab aastas 300 000 krooni ehk kuus 25 000 krooni ning maksuvaba tulu määra fikseerimist 27 000 kroonile aastas (2250 krooni kuus).

Seega hakkaks näiteks Keskerakonna esitatud seaduseelnõu kohaselt 1. juulist 2009 kehtima tulumaksu kolm astet: kuni 2250-kroonise tulu puhul kuus null protsenti, 2250 – 25 000 krooni puhul kuus 21 protsenti ja 25 000 krooni kuus ületava tulu osalt 33 protsenti. Seega kujuneks ümmarguselt 52 000-kroonise kuupalgaga Riigikogu liikme tulumaks järgmiselt: tulumaksuvaba 2250 krooni tulumaks on 0 krooni, 25 000 – 2250 = 22 750 krooni tulumaks on 21 protsenti ehk 4777,50 krooni ja 52 000 – 25 000 = 27 000 krooni tulumaks on 33 protsenti ehk 8910 krooni. Kokku oleks tulumaks 13 687,50 krooni praeguse 10 447,50 krooni asemel.

Praegu on kaudsete maksude osakaal Eesti riigieelarves otseste maksudega võrreldes ebaproportsionaalselt suur, seetõttu on ka laekumine suhteliselt palju seotud tarbimisega.

Viimasel ajal on ühiskonnas leidnud laialdast vastukaja kõrgepalgaliste inimeste sissetulek nii avalikus kui ka erasektoris. Kolmas aste võimaldab üle kahekordset keskmist palka teenivatel isikutel rohkem ühiskonda panustada. On see hea või halb? Kas peaksime tarbimist senisest rohkem või hoopis vähem maksustama? Eestis on kindlasti vaja kõrge ja väga kõrge palgaga isikuid, kuid samal ajal tuleks suurendada nende panust ühiskonda, mida astmeline tulumaks kindlasti teeks. Senisest hoopis rohkem tuleks diferentseerida tarbimise maksustamist, andes selge eelise eluks esmavajalikele kaupadele ja teenustele (toiduained, toasoojus, kultuurisektor jms).

Maksu- ja tolliameti andmete järgi on inimesi, kes teenivad üle 25 000 krooni kuus, umbes 30 000 ehk ligikaudu 5 protsenti tööealistest elanikest. Nende üle 25 000 krooni teenivate inimeste keskmine palk on üle 40 000 krooni ning need 15 000 krooni, mis ületavad piirmääraks olevat 25 000 krooni, tuleks maksustada eespool toodud ettepaneku kohaselt kõrgema, 33-protsendise maksumääraga.

Maksupoliitiline õppetund riigile

Tabelist 4 nähtub, et tulumaksumäära (21 protsenti) fikseerimine, kolmanda astme (33 protsenti) sisseviimine ja maksuvaba tulu edasine mittetõstmine tähendaksid riigile täiendavaid eelarvelisi tulusid 2009. aasta teisel poolaastal hinnanguliselt 0,3 miljardit krooni, 2010. aastal 2,1 miljardit krooni ja 2011. aastal ligikaudu 2,3 miljardit krooni. Arvutused põhinevad maksu- ja tolliameti, statistikaameti, rahandusministeeriumi ning Riigikogu õigus- ja analüüsiosakonna andmetel.

Tabel 4. Täiendavad võimalikud maksutulud aastail 2009–2011 (kroonides)

| 2009 | 2010 | 2011 | |

| Füüsilise isiku tulumaksumäära teise astme fikseerimine – 21% |

0 | 800 000 000 | 900 000 000 |

| Kolmanda astme sisseseadmine – 33% | 300 000 000 | 700 000 000 | 750 000 000 |

| Juriidiliste isikute tulumaksumäära fikseerimine – 21% | 0 | 200 000 000 | 250 000 000 |

| Tulumaksuvaba miinimumi fikseerimine | 0 | 400 000 000 | 430 000 000 |

| Kokku | 300 000 000 | 2 100 000 000 | 2 320 000 000 |

Veel 1993. aastal kehtis Eestis sisuliselt astmeline tulumaks. Need, kes said väikest palka, maksid 16 protsenti tulumaksu, sissetulekute suurenemise järgi tuli riigile tasuda tulumaksu 24, 33 või isegi 50 protsenti. Mart Laari valitsuse ajal 1. jaanuaril 1994 hakkas kehtima proportsionaalne tulumaks, mille kohaselt tuli nii vaesematel kui ka rikastel maksta võrdväärselt 26 protsenti tulumaksu. Seega tõusis madalapalgalistel töötajatel tulumaks tervelt 10 protsendipunkti võrra.

1997. aastal esitas Keskerakond ettepaneku astmelise tulumaksu taastamise kohta, mis jõudis Riigikogusse 1998. aasta juulis, kuid praegu kehtib meil ikka proportsionaalne tulumaks.

Euroopa Liidus ei vaielda mitte astmelise tulumaksu, vaid astmete hulga ja määra üle. Kõige hullem aga, mis Eestis võib juhtuda, on maksudebati sumbumine, sest keegi ei taha endale saada “paadikõigutaja” või “edukate karistamise” märki külge.

Ühelt poolt on selge, et meile paljude arvates seni edu toonud poliitika, mille nurgakiviks on olnud ühetaoline tulumaks, on läbi kukkunud. Edu osutus üürikeseks.

Teisalt oleme väga raskes olukorras ja peame langetama keerulisi, tulevikku suunatud otsuseid juba praegu. Peame korraga mõtlema nii rahvusvahelisele maksukonkurentsile riikide vahel kui ka riigi vajadustele ning ühiskonna solidaarsustundele.

Heade aegade kiire lõpu üks õppetunde on kindlasti maksupoliitiline. Kui vahepeal pani maksude langetamine inimesi juba õlgu kehitama, sest majanduskasv toitis riigieelarvet hästi ja probleemid ei paistnud silma, siis nüüd oleks ilmselt enamik inimesi maksude edasise vähendamise vastu. Seega on inimesed selgemini tajunud lihtsat seost maksude ja riigi võimaluste, võib isegi öelda riigi tugevuse vahel. Raskel ajal soovitakse näha pigem tugevat kui nõrka ja odavat riiki.